2025新加坡报税指南

每年3月是新加坡个人所得税申报的关键时期,如何合法地减少税负、优化财务规划,成为许多纳税人的关注重点。同时,对于企业而言,IRAS(新加坡税务局)要求符合条件的公司提交雇员收入数据(AIS申报),确保税务合规。

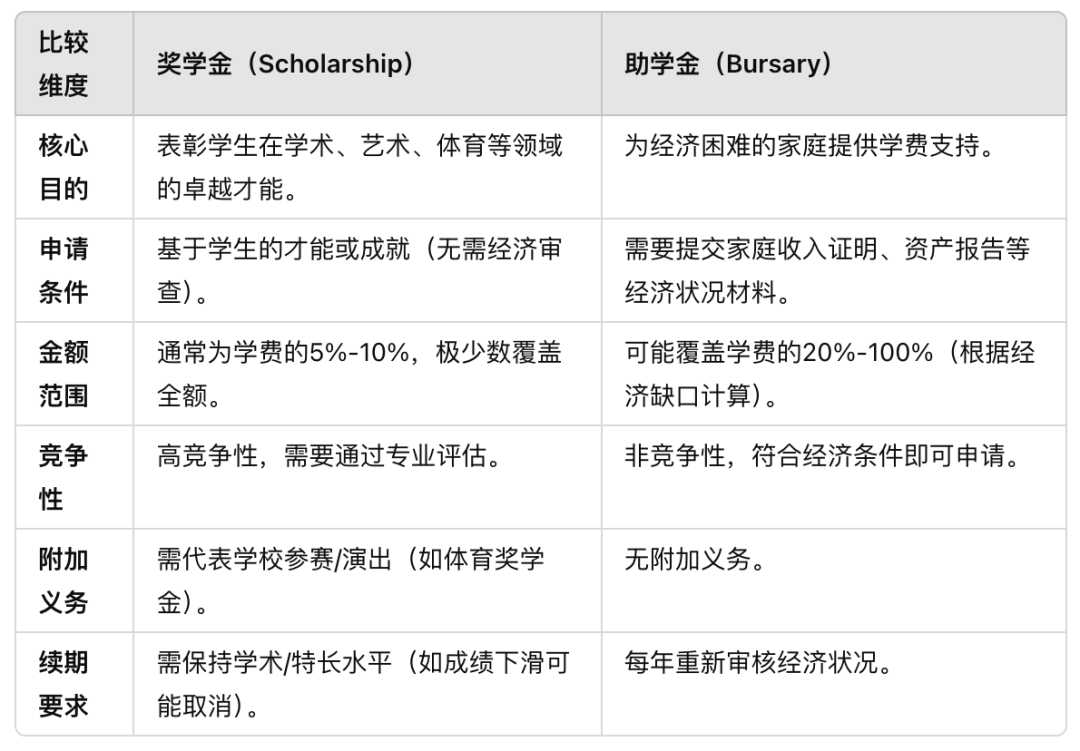

01、个人税务指南

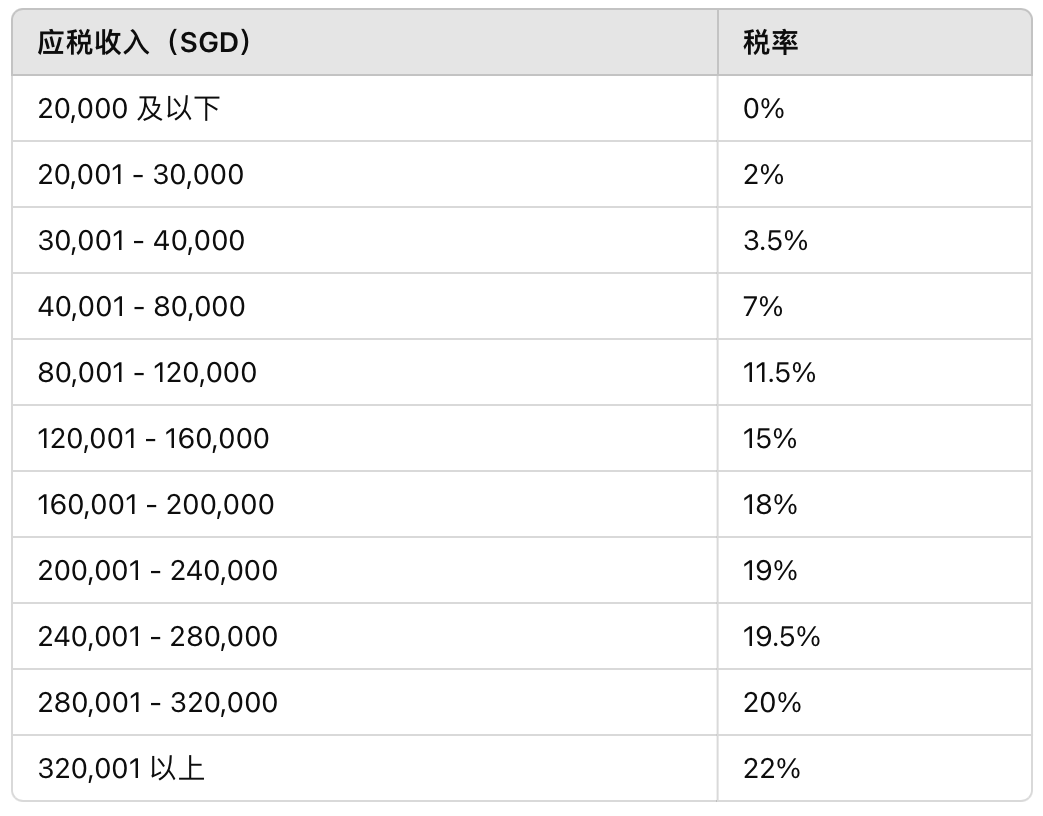

新加坡采用 渐进式税率,年收入越高,适用税率越高。注意:年收入低于 $20,000 的纳税人免税,但仍需报税以确认您的税务状态。

以下几种方式可以帮助您合法减少应税收入,降低税负:

1、CPF减免

- 自愿填补CPF:通过现金或退休辅助计划(SRS)向自己的CPF账户(如SA或RA)或家人的CPF账户填补,最高可享额外$8,000减免(需符合条件)。

- CPF自雇人士缴款:自雇人士可缴纳CPF Medisave,最高可抵税$37,740(视收入而定)。

2、家庭相关减免

- 子女减免:每个子女可享4,000至4,000至8,000减免(如子女未满16岁或全职学生)。

- 父母/祖父母赡养:同住父母每人9,000,非同住9,000,非同住5,500。

- 配偶/残障家属:配偶或无收入家属最高$8,000减免。

3、其他减免

- 课程费用:与工作相关的进修课程费用,最高$5,500。

- 人寿保险:保费可抵税(最高为年收入的7%或$5,000,取较低者)

- 捐款:向公益机构捐款,可享2.5倍税务抵扣(如捐100,抵扣100,抵扣250)

4、利用退休辅助计划(SRS)

- 每年存入SRS账户的资金可免税(上限:新加坡公民/PR为15,300,外国人15,300,外国人35,700)。

- 退休后提取时仅50%需征税,且可通过分期提取降低税率。

02、企业税务指南

对于企业而言,2025 年 3 月 1 日前,雇主必须提交员工的收入信息,以便 IRAS 直接获取数据,自动填入员工的报税系统中。

AIS(自动报税计划)是IRAS要求符合条件的企业直接向税务局提交雇员收入信息的系统。

以下几种方式可以帮助公司合法减少应税:

税收优惠计划/

- 新企业免税计划(Startup Tax Exemption):首三年应税收入中,前$200,000可享75%-100%免税。

- 部分免税计划(Partial Tax Exemption):所有公司首$200,000应税收入可享75%免税。

- 研发(R&D)税收抵免:符合条件的研发支出可享额外250%抵免。

税务居民身份规划 /

- 若公司为新加坡税务居民(控制和管理在新加坡),可享较低税率(17%)及避免双重征税协定(DTA)优惠。

预扣税(Withholding Tax)管理/

- 向非居民支付特定款项(如利息、特许权使用费)时,利用DTA降低预扣税率(如从15%降至10%)。

03、报税注意事项

01、信息核对准确,避免税务问题/

核对雇主提交的薪资信息,确保与 IRAS 记录一致。

申报扣税项目时,保留相关证明材料(如 CPF 供款记录、捐款凭证等)。

02、报税截止时间/

个人税务申报 最迟 4 月 18 日(电子报税)

企业 AIS 申报 最迟 3 月 1 日,公司所得税 最迟 11 月 30 日

03、寻求专业税务顾问

如果您的税务情况较复杂,如涉及 海外收入、多重收入来源 或 公司股权计划,建议咨询专业税务顾问,确保合规并享受最大税务优惠。