AP 备考季来临,为了更好地帮助大家备考AP,我们帮大家整理了AP宏观经济新增难点答疑。

以下,回答一些同学学习过程中问到的一个问题:

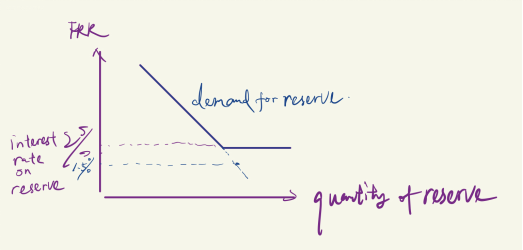

为什么进入ample reserve system阶段demand for reserve为水平?

商业银行如果有富余资金需要存款赚利息,那么它有两个选择,要么放央行,要么放其他peer companies,也就是同业,

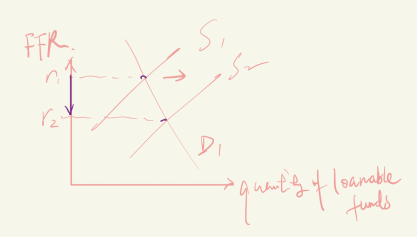

同业利率取决于同业借贷市场,你可以把银行间市场想成某种loanable funds market,纵坐标是美国同业拆借率FFR,横坐标是quantity of loanable funds

如果央行借给商业银行的资金巨多,多到贷不出去,商业银行就只能要么放同行那,那么同业拆借市场利率就会降低,供给增加则均衡利率变低;

(同业拆借市场)

(同业拆借市场)

再就是要么放央行那存着

假设同业拆借利率不断下降(因为央行放水同业资金供给充足),降到了1.5%,而此时当央行说我给你一个存款利率,这个利率叫interest rate on reserve比如等于2%,那如果你是商业银行,你把钱存哪?存央行对吧,因为它给的利息更高

所以reserve market图像中,就算资金再怎么不值钱,利率也不可能低过央行设定的interest on reserve,相当于央行给FFR设定了下限price floor

在上一阶段,FFR下降会促使商业银行对在央行存款的需求增加,所以demand for reserve是downward sloping,表示FFR和demand for reserve反向关系。

而如果进入到水平demand for reserve这一段,同业拆借市场上资金变多过程中,同业利率会下降,商业银行往央行存钱的需求增加,但这再也影响不到reserve market的FFR。